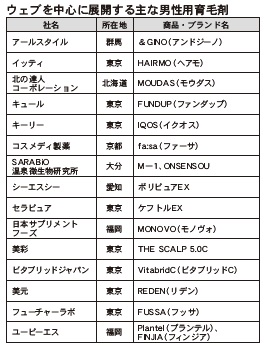

男性用育毛剤市場の競争が激化している。市場の拡大をけん引するのは、ファーマフーズ。コロナ禍のテレビ通販で認知を得た。成功を受けて、昨今は参入企業が増加。ウェブを中心に競争が激化する。EC市場は、ソーシャルテックが広告投資を強化しており、新規獲得が好調に推移する。

マス市場は、ファーマフーズの一人勝ちが続く。「ニューモ育毛剤」の売上高は、21年(7月期)に約267億円。22年は、期初計画の300億円こそ未達だったものの、約279億円で着地した。販路別売上高は開示していないが、ウェブの新規獲得は約5割。男性客が約6割を占める。24年をめどに医薬品の開発も視野に入れる。

EC市場は、ソーシャルテックがけん引する。EC比率は98%。育毛剤以外を含む総売上高は、21年(3月期)に前年比18・6%増の83億円、22年は同18・1%増の98億円で着地した。前期は、育成を図るマウスウォッシュへの広告投資を強化した関係で育毛剤単体は微減だった。

今期は、育毛剤に対する広告投資を強化。育毛剤とサプリのセット「新ウルトラ定期便」(税込1万5800円)を、初回1980円(税込み)のオファー訴求で展開して新規獲得を進める。一方でCRM戦略の見直しを進め、LTVの維持も図る。「自社サイトの10月単月の育毛剤の売り上げは前年同期比で30%増」(同社)と好調に推移。今期は、商品単体で60億円前後を見込む。

◇

育毛剤市場は、コロナ禍においてファーマフーズが一気に露出を高め、シェアを獲得した。「初回定期半額」等の訴求で新規顧客を獲得。ソーシャルテックもこれに追随する形で割引施策を強化する。ただ、市場全体は新規獲得単価が高騰しており、「割引施策でないと新規獲得が難しい状況」(育毛剤EC関係者)という。顧客の一巡を受けて、市場の成長率は鈍化しそうだ。

ビタブリッドジャパンは、総売上高(22年2月期で約123億円)の15%弱をヘアケア関連が占める。今期の状況は、「会社として設定するKPI達成はやや厳しい」(同社)とする。

.jpg)

昨年10月、「モウダス」を発売して市場に参入した北の達人コーポレーションも「競争環境が厳しく、当初計画に対し十分な売り上げ拡大は達成できていない」と初年度を振り返る。

「モウダス」は、「どの商品が合うか分からない」など、多種多様な悩みを持つ顧客に対応することを念頭に開発。5つの有効成分を配合し、育毛関連の効果表示13種すべてを網羅する。EC比率は、自社ECが約8割、ECモールが約17%。売り上げは非開示だが、総売上高に占める売上構成は5%未満という。足元の状況は、クリエイティブの精度向上で、購入率は徐々に改善が図られている。

セラピュアは、育毛剤を含む総売上高が数億円に達しているとみられる。これまでシニア層を中心に顧客基盤を築いていたが、育毛剤は30代以降の男性層の獲得を強化。ECモール内で広告露出を増やし、モールを中心に月次売上高は10~30%増で推移する。コストパフォーマンスを強みに、シャンプーで顧客獲得が進む。今後、自社ECを強化。早期に10億円の売り上げを目指す。

◇

競争環境の激化から、消費者トラブルも増加している。新規獲得で主流のランディングページは、顧客の「購入完了後」にアップセルやクロスセルに持ち込むパターン。「購入前の提案は顧客が迷い、離脱率が増える」(前出の関係者)というのが理由で、育毛剤も同様の広告手法が増えている。ただ、一部には、訴求内容や総額表示に問題のあるケースもみられる。

マス市場は、ファーマフーズの一人勝ちが続く。「ニューモ育毛剤」の売上高は、21年(7月期)に約267億円。22年は、期初計画の300億円こそ未達だったものの、約279億円で着地した。販路別売上高は開示していないが、ウェブの新規獲得は約5割。男性客が約6割を占める。24年をめどに医薬品の開発も視野に入れる。

EC市場は、ソーシャルテックがけん引する。EC比率は98%。育毛剤以外を含む総売上高は、21年(3月期)に前年比18・6%増の83億円、22年は同18・1%増の98億円で着地した。前期は、育成を図るマウスウォッシュへの広告投資を強化した関係で育毛剤単体は微減だった。

今期は、育毛剤に対する広告投資を強化。育毛剤とサプリのセット「新ウルトラ定期便」(税込1万5800円)を、初回1980円(税込み)のオファー訴求で展開して新規獲得を進める。一方でCRM戦略の見直しを進め、LTVの維持も図る。「自社サイトの10月単月の育毛剤の売り上げは前年同期比で30%増」(同社)と好調に推移。今期は、商品単体で60億円前後を見込む。

◇

育毛剤市場は、コロナ禍においてファーマフーズが一気に露出を高め、シェアを獲得した。「初回定期半額」等の訴求で新規顧客を獲得。ソーシャルテックもこれに追随する形で割引施策を強化する。ただ、市場全体は新規獲得単価が高騰しており、「割引施策でないと新規獲得が難しい状況」(育毛剤EC関係者)という。顧客の一巡を受けて、市場の成長率は鈍化しそうだ。

ビタブリッドジャパンは、総売上高(22年2月期で約123億円)の15%弱をヘアケア関連が占める。今期の状況は、「会社として設定するKPI達成はやや厳しい」(同社)とする。

「モウダス」は、「どの商品が合うか分からない」など、多種多様な悩みを持つ顧客に対応することを念頭に開発。5つの有効成分を配合し、育毛関連の効果表示13種すべてを網羅する。EC比率は、自社ECが約8割、ECモールが約17%。売り上げは非開示だが、総売上高に占める売上構成は5%未満という。足元の状況は、クリエイティブの精度向上で、購入率は徐々に改善が図られている。

セラピュアは、育毛剤を含む総売上高が数億円に達しているとみられる。これまでシニア層を中心に顧客基盤を築いていたが、育毛剤は30代以降の男性層の獲得を強化。ECモール内で広告露出を増やし、モールを中心に月次売上高は10~30%増で推移する。コストパフォーマンスを強みに、シャンプーで顧客獲得が進む。今後、自社ECを強化。早期に10億円の売り上げを目指す。

◇

競争環境の激化から、消費者トラブルも増加している。新規獲得で主流のランディングページは、顧客の「購入完了後」にアップセルやクロスセルに持ち込むパターン。「購入前の提案は顧客が迷い、離脱率が増える」(前出の関係者)というのが理由で、育毛剤も同様の広告手法が増えている。ただ、一部には、訴求内容や総額表示に問題のあるケースもみられる。